2023-02-17 19:43:00 来源:金融界 阅读量:16422

“收缩”、“裁员”、“拖欠货款”,在2022年围绕生鲜电商的几个关键词,在这样的背景下,叮咚买菜近日公布了其2022年第四季度业绩。

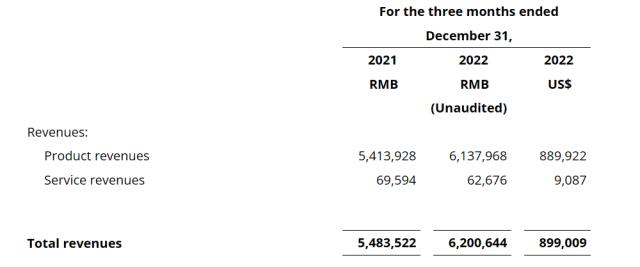

财报显示,叮咚买菜2022年第四季度的总营收为62.01亿元,同比增长了13.1%。GMV方面,达到67.695亿元,较去年同期的60.040亿元相比增长12.7%。

非美国通用会计准则下的净利润1.16亿元,上年同期则为净亏损10.96亿元;美国通用会计准则下的净利润4990万元,首次实现了单季净利润转正。也就是说,此前“盈利难”的叮咚买菜,局面正在改变。

在其它生鲜电商玩家“败退”的同时,叮咚买菜的这份财报可以说是起到了提振生鲜电商行业信心的作用。随着财报的发布,美股叮咚买菜当天随即上涨20%。此前不被看好的前置仓模式,终于开始赚钱了?

但是冷静下来不难发现,四季度的好业绩离不开疫情助推,就此断言叮咚买菜可以长期盈利还为时尚早。果不其然,昨晚叮咚买菜股价又暴跌16%……

来之不易的盈利

叮咚买菜之所以能够实现盈利,一大原因在于保持收入规模增长的同时,其对前置仓方面的改善。外界对生鲜电商的印象,总是脱不开“盈利难”这三个字,主要症结在于前置仓模式的高履约成本以及生鲜行业的“低毛利”。

2022年四季度,叮咚买菜履约成本为14.94亿元,2021年同期为17.86亿元,同比下降16.4%;履约费用率从上年同期的32.6%下降至24.1%。主要是受平均订单价值增加和一线履行劳动效率提高的推动。

履约费用率降低,表明运营效率的提升,而履约费用中主要便是包含着前置仓和大仓等各项费用。叮咚买菜也表示,在上市后的一年半时间内,叮咚买菜的一线配送人效提升25%以上,一线仓内人效提升40%以上,水电费同比下降20%以上,这些促使履约费用率得到快速优化。

另外值得一提的是,叮咚买菜2022年四季度的毛利也同比增长了34.2%至20.4亿元,毛利率32.9%,上年同期则为27.7%。

营收增长的同时,两大成本却并未跟随收入而增长,由此带动履约费用率下降和毛利率提高。

前置仓在生鲜电商行业中几乎是最“重”的模式,一直都有质疑的声音。其优劣势都十分明显,优势便是用户体验好,方便快捷;劣势在于投入高,对仓库的密度要求很高,还有营销获客、人工等成本居高不下,简而言之,就是非常烧钱。

此前,叮咚买菜创始人CEO梁昌霖也曾透露,单个前置仓盈利条件十分苛刻。平均日成交额需超过6.5万才能避免亏损。东北证券研报曾分析,前置仓模式的履约费用高达10元/单—13元/单,是传统中心仓电商的三倍左右、平台型电商的两倍左右、社区团购的六倍左右。

实现从亏损到盈利,叮咚买菜的方式也可谓是简单粗暴,甚至有些壮士断腕的意味。不同于早年大刀阔斧地开城建仓,叮咚买菜开始急剧缩减业务规模,从过去追求规模变为盈利优先。

2021年8月,叮咚买菜将运营方向转向“效率优先,兼顾规模”。自2022年5月,其在滁州、宣城、中山、珠海、天津、唐山、厦门等城市的业务相继关闭,转而开始聚焦于诸如上海这类易于盈利的城市。此前叮咚买菜曾宣布,其上海地区于2021年12月份实现整体盈利,长三角地区该季度内实现UE翻正。

在2021年9月底,叮咚买菜共在37个城市铺设了前置仓,而截至目前,叮咚买菜APP上可选城市已减少为27个。

对于从前爱讲规模故事的叮咚买菜们来说,这场盈利来的并不容易。

开始盈利了,然后呢?

此番叮咚买菜盈利,除了降本增效取得的成效,其在供应链的开发也起到一定作用。

通过自有供应链来尽量减少中间环节控制成本,另一方面提高产品开发力,可以看出,在烧钱换规模之后,生鲜电商的发展进入了一个新的阶段。

但也要注意,在战略性收缩和供应链的开发之外,疫情等影响也是一种特殊的推动力。梁昌霖表示,“如果说疫情对业务有一些客观上的推动力,更多的是疫情推动了整体线上渗透率的提升。而在疫情期间,供给缺乏,也是用户深度体验叮咚差异化的好商品的好时机。”

与此同时,叮咚买菜2022年第二季度营收为66.34亿元,较2021年同期的46.46亿增长42.8%,第三季度营收59.43亿元,环比二季度下降10%,即使同比2021年也下降了4%。2022年二季度这种因疫情波动带来的营收增长,在疫情对居民正常生活影响越来越小的情况下,显然不可能长久。

在2022年第四季中,随着疫情防控调整,各地迎来一波感染高峰,居民转向线上购买,相关订单量大幅提升,一定程度上有助于业绩的提升。

但进入2023年,随着防控政策的优化,居民的线下消费更加便捷,线上生鲜产品的消费可能相应减少,亦有可能给生鲜电商玩家们的业绩增长带来一定程度的影响。此前艾媒咨询的报告就指出,高达75%的用户表示,疫情封控是他们提高生鲜电商平台复购率的首要原因;另有56%的用户表示,不会放弃线下购物习惯。

另一方面,从过去的“规模不经济”切换到“盈利优先”的战略性收缩,背后的潜台词便是暂时放弃全国市场,这就意味着增长空间变小了。而每个地区情况各异,叮咚买菜往后能否顺利将“长三角地区季度内实现UE翻正”复制到其它城市也是个未知数。

值得注意的是,长三角地区也是盒马的核心地带,叮咚买菜还要面临来自竞争对手的压力。盒马CEO侯毅曾在全员内部信表示,2022年是盒马新零售的成熟期,实现了运营效率的提升,并形成了以自有品牌体系和全球化直采体系的商品力,保持了业绩的高速增长,也实现了主力业态盒马鲜生的盈利。

与叮咚买菜不同,盒马的“仓店一体”模式还能满足消费者线下的即时购物需求,更加贴近市场,理论上能满足的消费者更多,也可能更具粘性。叮咚买菜能否突破对手重围尚有待观察。

2022年第四季度的业绩,起到了一定提升资本市场信心的作用,财报发布当天美股叮咚买菜便大涨20%。但昨晚美股收盘,叮咚买菜暴跌16%,5.2美元的股价,相较上市之初46美元的高点,已经跌去接近九成,彻底修复资本市场的信心,还需要很长一个过程。

在线上生鲜消费需求面临考验和外部竞争的压力下,如何维持住用户的粘性,成为叮咚买菜们的需要考虑的问题。